ผลประกอบการของ SCC ออกมาเป็นที่เรียบร้อย

โดย 3Q66 อยู่ที่ 2.44 พันล้านบาท ลดลงเล็กน้อยจาก 3Q65 ที่ทำได้ 2.43 พันล้านบาท

ทำให้ผลประกอบการ 9 เดือนปี 2566 อยู่ที่ 27.04 พันล้านบาท

มากกว่า ผลประกอบการ 9 เดือนปี 2565 ที่ทำได้ 21.22 พันล้านบาท

อ่าว !!

ผลประกอบการดู "ทรงตัว" และมากขึ้นแต่ทำไมถึงมองว่าแย่ลง

สาเหตุเป็นเพราะว่า นักลงทุนคาดหวังว่า SCC น่าจะทำได้ดีกว่านี้ ...

โดยผลประกอบการที่ออกมา ต่ำกว่า Bloomberg Consensus คาดไว้ถึง 24%

พูดง่ายๆคือ SCC น่าจะเติบโตได้ดีกว่านี้

สาระสำคัญจากผลประกอบการ 3Q66

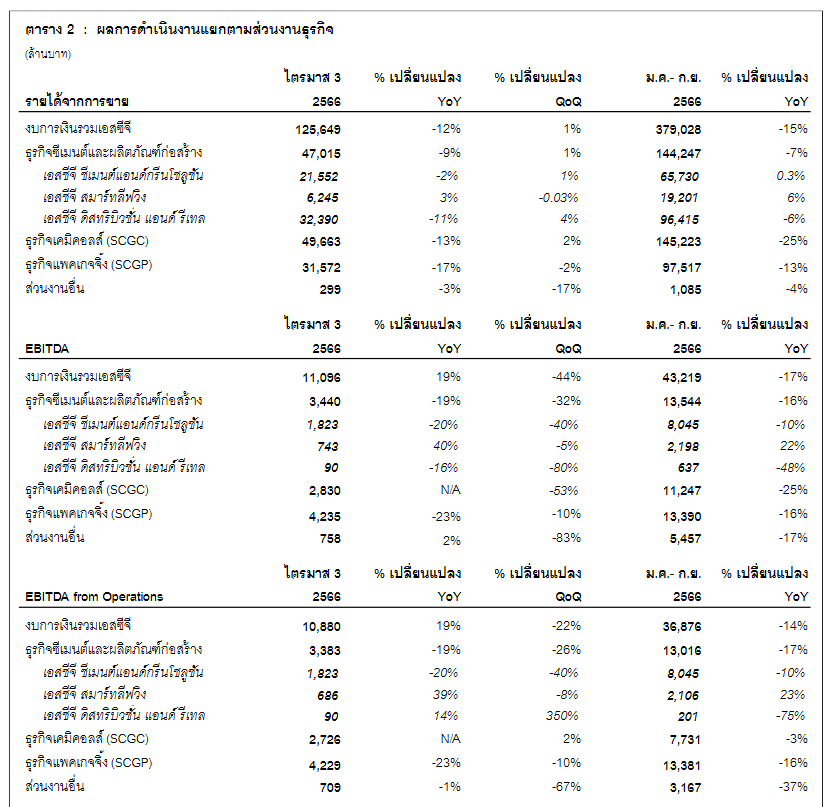

1. รายได้อยู่ที่ 1.25 แสนล้านบาท เพิ่มขึ้น 1%

ในขณะที่ EBITDA เหลือ 1.10 หมื่นล้านบาท ลดลง 44% QoQ

และกำไรอยู่ที่ 2.44 พันล้านบาท ลดลงถึง 70% QoQ แต่เพิ่มขึ้น 27% YoY

2. รายได้จากการขายลดลง 12%

โดยเฉพาะราคาเคมีภัณฑ์ลดลง (แต่ปริมาณขายเพิ่มขึ้น มูลค่ายุติธรรมของสินค้าคงเหลือเพิ่มขึ้น) ธุรกิจซีเมนต์เจอกับความท้าทายในธุรกิจโดยเฉพาะเวียดนามและกัมพูชา

รวมถึงธุรกิจแพคเกจจิ้ง ผลประกอบการลดลง

3. รายได้จากธุรกิจ SCG Logistics ดีขึ้น ส่งผลให้ EBITDA เพิ่มขึ้น 19%

4. ธุรกิจเคมีคอลล์ มีส่วนต่างราคาสินค้าเคมีภัณฑ์แคบลง ต้นทุนแนฟทาสูงขึ้น

แต่มีการปรับมูลค่าสินค้าคงเหลือเพิ่มขึ้น 698 ล้านบาท เทียบจากขาดทุน 1.84 พันล้านบาท

อย่างไรก็ตาม ธุรกิจเคมีคอลล์ มีกำไรสำหรับงวด 1.05 พันล้านบาท เพิ่มขึ้น 42%

5. ธุรกิจแพคเกจจิ้ง ผลประกอบการลดลงราวๆ 10.8% QoQ ราคากระดาษลดลง แลบะการปิดซ่อมบำรุงโรงงานบางแห่ง

ทำให้กำไรสำหรับงวด ลดลง 28% QoQ

6. ธุรกิจวัสดุก่อสร้าง ตอนนี้แบ่งออกเป็น 3 หมวดย่อย คือ

- ซีเมนต์แอนด์กรีนโซลูชั่น

- สมาร์ทลีฟวิ่ง ... อัตรากำไรมากสุด EBITDA Margin อยู่ที่ 11%

- ดิสทริบิวชั่น แอนด์ รีเทล ... อัตรากำไรน้อยสุด

ทั้งนี้ กำไรสำหรับงวด พลิกมาเป็นขาดทุน 176 ล้านบาท

Image Source : คำอธิบายและวิเคราะห์ของฝ่ายจัดการไตรมาสที่ 3/2566

สรุปประเด็นสำคัญแบบสั้นๆ คือ

1. ผลประกอบการออกมาอ่อนแอกว่าที่ตลาดคาด สาเหตุเพราะมาจากการด้อยค่าของสินทรัพย์

โดยเฉพาะโรงงานปูนซีเมนต์ในเมียนมา 578 ล้านบาท

2. ธุรกิจเคมีคอลล์ ปรับตัวดีขึ้น อยู่ในส่วนของการฟื้นตัว

3. ธุรกิจวัสดุก่อสร้าง ขาดทุน จากความท้าทายทางธุรกิจในเวียดนามและกัมพูชา

4. ธุรกิจแพคเกจจิ้ง ผลประกอบการลดลง จากการแข่งขันอย่างรุนแรงในอินโดนีเซีย

- SCGP การลงทุนที่อินโดนีเซีย อาจจะไม่ได้ดีอย่างที่คิด

- ราคาน้ำมันพุ่ง กำลังกดดันต้นทุนธุรกิจสายการบิน

- SCGP การลงทุนที่อินโดนีเซีย อาจจะไม่ได้ดีอย่างที่คิด

บทวิเคราะห์หลักทรัพย์หยวนต้า มองว่าไตรมาส 4 ยังอยู่ในระดับที่ท้าทาย ปัจจัยการฟื้นตัวยังไม่ชัด

ในขณะที่การฟื้นตัวน่าจะอยู่ช่วงปี 2567 จากการกระตุ้นเศรษฐกิจในประเทศ ปัญหาของธุรกิจปิโตรเคมีที่ฟื้นตัว และโครงการ LSP ที่จะเพิ่มกำลังการผลิต ช่วยให้บริษัทมี Economy Of Scale ได้ดียิ่งขึ้น

อย่างไรก็ตาม ณ ระดับราคานี้ของ SCC ต้องยอมรับว่า "ไม่แพง" ..

แต่ยังไม่มีปัจจัยเชิงบวกที่จะขับเคลื่อนราคาหุ้นระยะสั้น

และถ้ามองในระยะถัดไป เชื่อว่าตลาดน่าจะมีการ Downgrade หุ้น SCC ต่อไป จากผลประกอบการที่ยังไม่ฟื้นตัว

บทวิเคราะห์หลักทรัพย์อินโนเวสท์ เอกซ์ มองว่าผลประกอบการไตรมาส 4 ปีนี้ น่าจะอยู่ในระดับ "ทรงตัว"

จากธุรกิจเคมีคอลล์ที่ยังไม่แน่นอน และธุรกิจซีเมนต์ที่ยังไม่โดดเด่น

แต่สิ่งที่น่าสนใจ คือ โครงการ LSP จะเริ่มดำเนินงานได้ในช่วงปี 2567

ดังนั้น ฝ่ายวิจัยจึงมีมุมมองเชิงบวกในระยะยาว มากกว่าระยะสั้น

บทวิเคราะห์มองว่า SCC มีมูลค่าหุ้นที่ไม่แพง เมื่อวัดจาก P/BV Ratio ที่ระดับต่ำเพียง 0.9 เท่า

ทำให้มีมุมมองเชิงบวกในการลงทุน และมองเป็นหุ้นที่จะเติบโตในระยะยาวได้

ต้องยอมรับว่าผลประกอบการของ SCC ออกมาแย่ากว่าที่นักลงทุนคาด

แต่ถ้าเราไม่ได้คาดหวัง ผลประกอบการของ SCC ก็ไม่ได้ถือว่าน่าเกลียด

ถ้ามองใน Valuation ควบคู่ไปด้วยจะพบว่า SCC มี P/E ที่ 13 เท่า และ P/BV ราวๆ 0.9 เท่า

พร้อมเงินปันผลอีกราวๆ 3-5%

ถือว่าเป็นหุ้นพื้นฐานดี แข็งแกร่งและมีเงินปันผล เหมาะสมแก่การลงทุนระยะยาว

เพียงแต่ว่าระยะสั้น อาจจะต้องเจอกับความท้าทายที่ยังไม่เห็น Sentiment เชิงบวกต่อราคาหุ้น ก็เท่านั้นเองครับ

------------------------------------------------------------------------------

Reference

บทวิเคราะห์หลักทรัพย์หยวนต้า

บทวิเคราะห์หลักทรัพย์อินโนเวสท์ เอกซ์

คำอธิบายและวิเคราะห์ของฝ่ายจัดการไตรมาสที่ 3/2566 : ตลาดหลักทรัพย์แห่งประเทศไทย