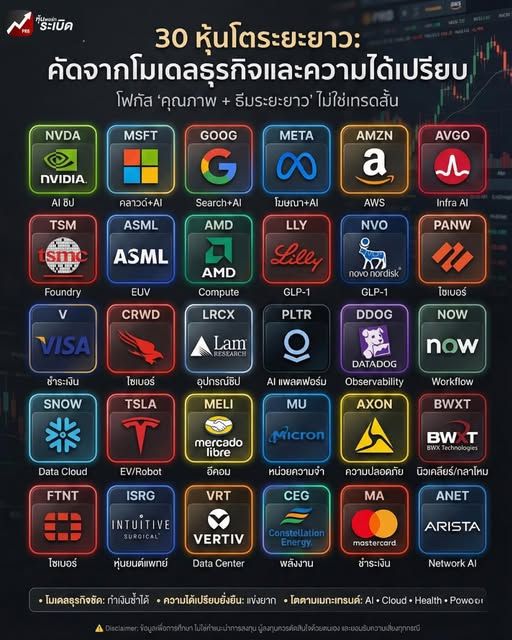

30 หุ้นโตระยะยาว: “พอร์ตที่ชนะ” มักชนะด้วยโครงสร้าง ไม่ใช่ด้วยการทายถูกทุกครั้ง

ภาพนี้คือแนวคิดแบบนักลงทุนระยะยาวที่โฟกัส 3 แกนเดียวกัน

“โมเดลทำเงินซ้ำได้” + “ความได้เปรียบยั่งยืน” + “อยู่บนเมกะเทรนด์ที่แรงพอให้เวลาทบต้นทำงาน”

สิ่งสำคัญคือ 30 ตัวนี้ไม่ใช่ “ลิสต์หุ้นที่ต้องซื้อพร้อมกัน” แต่เป็น “จักรวาลหุ้นคุณภาพ” ที่เอาไว้จัดพอร์ตแบบมีระบบ: เลือกแกนหลัก, เติมดาวบริวาร, และรีบาลานซ์ตามวัฏจักร

..

Thesis ของลิสต์นี้

ถ้าคุณอยากโตระยะยาวแบบไม่ต้องลุ้นรายวัน พอร์ตควรมี 3 บทบาทครบ

หนึ่ง “โครงสร้างพื้นฐานของยุคใหม่” (Infrastructure)

ใครเป็นคอขวดของโลกดิจิทัล/พลังงาน/เครือข่าย จะได้อำนาจต่อรองสูง

สอง “แพลตฟอร์มที่เป็นระบบนิเวศ” (Platform)

แพลตฟอร์มชนะด้วยการเก็บค่าเช่าจากคนอื่นในระบบ ไม่ใช่แค่ขายของครั้งเดียว

สาม “ธุรกิจที่ได้ประโยชน์จากสังคม/สุขภาพ/ความปลอดภัย” (Human needs)

ดีมานด์ไม่หาย แค่เปลี่ยนรูปแบบและย้ายไปหาคนที่ทำได้ดีที่สุด

..

ทำไม 30 ตัวนี้ถึงน่าสนใจ

เพราะมันถูกจัดมาให้ “ครอบคลุมห่วงโซ่” มากกว่าครอบคลุม “ข่าว”

คุณจะเห็นตั้งแต่ต้นน้ำ (ชิป/โครงข่าย/ไฟฟ้า) → กลางน้ำ (คลาวด์/ซอฟต์แวร์) → ปลายน้ำ (การแพทย์/การจ่ายเงิน/ความปลอดภัย)

นี่คือเหตุผลที่ลิสต์นี้เหมาะกับการทำ “พอร์ตยืนระยะ” มากกว่าพอร์ตวิ่งตามธีมสั้น ๆ

..

กลุ่ม Platform Core: แกนของโลกดิจิทัล

แกนกลุ่มนี้คือ “กระแสเงินสด + การล็อกอินผู้ใช้/องค์กร” ยิ่งใช้มากยิ่งเลิกยาก

Microsoft (MSFT) คือแกนขององค์กร: ซอฟต์แวร์-คลาวด์-เครื่องมือทำงาน

Amazon (AMZN) คือเครื่องจักรสเกล: อีคอมเมิร์ซ + คลาวด์ที่เป็นกระดูกสันหลังอินเทอร์เน็ต

Alphabet (GOOG) คือประตูข้อมูล: ค้นหา/โฆษณา/AI distribution

Meta Platforms (META) คือแพลตฟอร์มความสนใจ: โฆษณา + การกระจายคอนเทนต์ระดับโลก

มุมคิดแบบนักลงทุน: 4 ตัวนี้เป็น “แกนที่สร้างฐานผลตอบแทน” เพราะเป็นที่ที่เม็ดเงินดิจิทัลไหลผ่านก่อนจะไปบริษัทอื่น

..

กลุ่ม AI & Semi Stack: ต้นน้ำขั้นโหดที่โลกต้องผ่าน

จุดเด่นของกลุ่มนี้คือ “คอขวด” — ต่อให้เศรษฐกิจชะลอ โลกก็ยังต้องลงทุนในคอมพิวต์และประสิทธิภาพ

NVIDIA (NVDA) เจ้าของมาตรฐานคอมพิวต์ AI ที่ตลาดยอมจ่ายพรีเมียม

Broadcom (AVGO) โครงข่าย/ชิปเฉพาะทางที่เกาะคลาวด์และดาต้าเซ็นเตอร์

Taiwan Semiconductor Manufacturing Company (TSM) “ต้นน้ำขั้นโหด” ของโลกชิป: ไม่จำเป็นต้องย่อแรงถึงจะน่าถือ เพราะเป็นโครงสร้างระบบ

ASML (ASML) เครื่องจักรที่ทำให้เทคโนโลยีการผลิตชิปไปต่อได้

Advanced Micro Devices (AMD) ผู้เล่นคอมพิวต์ที่ได้อานิสงส์การกระจายความเสี่ยงของลูกค้า

Lam Research (LRCX) อุปกรณ์กระบวนการผลิตชิป—ได้ประโยชน์ตามรอบลงทุนโรงงาน

Micron Technology (MU) หน่วยความจำ—วัฏจักรแรง แต่รอบดีมานด์ใหม่มักมาพร้อมการลงทุน AI

มุมคิดแบบนักลงทุน: ถ้าคุณเชื่อ “ยุคคอมพิวต์แพง” กลุ่มนี้คือแกนที่จับเม็ดเงิน Capex ของโลก

..

กลุ่ม Cyber & Data Software: ซอฟต์แวร์ที่ขาย “ความจำเป็น”

ซอฟต์แวร์บางประเภทไม่ได้ขายฟีเจอร์ แต่มันขาย “การไม่พัง” และ “การมองเห็นระบบ” ซึ่งองค์กรเลิกยาก

Palo Alto Networks (PANW) แพลตฟอร์มความปลอดภัยแบบครบวงจร

CrowdStrike (CRWD) ความปลอดภัยปลายทางที่กลายเป็นค่าใช้จ่ายจำเป็น

Fortinet (FTNT) เครือข่ายปลอดภัยที่ผูกกับอุปกรณ์และองค์กร

Datadog (DDOG) Observability: มองเห็นระบบจริงเพื่อแก้ปัญหาไว

ServiceNow (NOW) Workflow ขององค์กร: งานวิ่งผ่านระบบนี้แล้วจะย้ายยาก

Snowflake (SNOW) Data Cloud: ทำให้ข้อมูลเป็นสินทรัพย์ที่ใช้งานได้ข้ามทีม

Palantir Technologies (PLTR) แพลตฟอร์มข้อมูล/การตัดสินใจสำหรับงานที่ซับซ้อนและเดิมพันสูง

มุมคิดแบบนักลงทุน: บริษัทเหล่านี้ชนะด้วย “การยึด workflow” มากกว่าการยึดความหวือหวา

.

กลุ่ม Health: ดีมานด์ไม่หาย แค่ย้ายไปหาผู้ชนะ

สุขภาพคือดีมานด์เชิงโครงสร้างของสังคม โดยเฉพาะเมื่อประชากรสูงวัยและค่าใช้จ่ายด้านสุขภาพเพิ่มขึ้น

Eli Lilly and Company (LLY) และ Novo Nordisk (NVO) คือธีม GLP-1 ที่สะท้อน “นวัตกรรม + ช่องทางสเกล”

Intuitive Surgical (ISRG) หุ่นยนต์ผ่าตัด: ยิ่งฐานติดตั้งเยอะ ยิ่งเกิดระบบนิเวศของเครื่องมือและบริการ

มุมคิดแบบนักลงทุน: กลุ่มนี้ไม่ได้โตเพราะข่าว แต่มักโตเพราะ “โครงสร้างสังคม” และ “มาตรฐานการรักษา” เปลี่ยน

.

กลุ่ม Payments: เก็บค่าเช่าจากการใช้จ่ายของโลก

นี่คือธุรกิจที่ได้ประโยชน์จากปริมาณธุรกรรมระยะยาว มากกว่าการทายเศรษฐกิจระยะสั้น

Visa (V) และ Mastercard (MA) คือโครงข่ายที่กินส่วนแบ่งจากการไหลของเงิน

ยิ่งโลกเข้าสู่ดิจิทัล ยิ่งมีพื้นที่ให้สเกล โดยไม่ต้องแบกรับความเสี่ยงเครดิตแบบธนาคารเต็ม ๆ

..

กลุ่ม Power & Data Center: เชื้อเพลิงของยุค AI

ยุคคอมพิวต์หนัก ๆ สุดท้ายไปจบที่ “ไฟฟ้า + โครงสร้างดาต้าเซ็นเตอร์” เสมอ

Vertiv (VRT) โครงสร้างพื้นฐานดาต้าเซ็นเตอร์: จ่ายเพื่อ uptime

Constellation Energy (CEG) พลังงานสะอาด/นิวเคลียร์ในบริบทความต้องการไฟฟ้าที่สูงขึ้น

Arista Networks (ANET) โครงข่ายดาต้าเซ็นเตอร์: ความเร็วและประสิทธิภาพคือเดิมพันหลัก

มุมคิดแบบนักลงทุน: ถ้าคุณเชื่อว่า AI คือการลงทุนหลายปี กลุ่มนี้คือ “เงาที่ตามมา” ของ Capex

..

กลุ่ม Optional Upside: โตได้แรง แต่ต้องรับความผันผวน

กลุ่มนี้ให้ upside สูง แต่ต้องยอมรับว่าราคาแกว่งแรงตามความเชื่อมั่นของตลาด

Tesla (TSLA) เดิมพัน EV/ซอฟต์แวร์/ออโตเมชัน—โตได้มากแต่ผันผวนสูง

MercadoLibre (MELI) อีคอมเมิร์ซละติน + ฟินเทคในระบบเดียว—สเกลและการแทรกซึมยังมีพื้นที่

Axon Enterprise (AXON) เทคด้านความปลอดภัยภาครัฐ/องค์กร: รายได้ซ้ำ + อุปกรณ์ผูกบริการ

BWX Technologies (BWXT) ธีมนิวเคลียร์/การป้องกันประเทศ—เป็นเชิงโครงสร้างแต่จังหวะราคาอาจวิ่งเป็นรอบ

..

วิธี “ใช้ลิสต์นี้” ให้พอร์ตแข็งจริง

ไม่ต้องเริ่มจาก 30 ตัว เริ่มจากบทบาท

แกนหลัก 6–10 ตัว: Platform + Semi + Payments (ถือยาว, รีบาลานซ์)

ตัวเสริม 6–10 ตัว: Cyber/Data + Power/Data Center (เพิ่มการเติบโตตามธีม)

ตัวลุย 2–5 ตัว: Optional Upside (ให้สิทธิ์พอร์ตชนะมาก แต่คุมสัดส่วน)

หัวใจคือ “อย่าซื้อพร้อมกันเพราะกลัวตกรถ” ให้ซื้อด้วยแผนและสัดส่วน

พอร์ตที่ดีคือพอร์ตที่คุณถือได้นานพอให้เวลาทบต้นทำงาน

ความเสี่ยงที่ต้องรู้ก่อนถือยาว

หนึ่ง Valuation: หุ้นคุณภาพแพงได้เสมอ ถ้าแพงเกินไป ผลตอบแทนระยะกลางอาจหาย

สอง Regulation/Policy: โดยเฉพาะ Tech, Health, Defense

สาม วัฏจักร: Semi/Memory/Capex ขึ้นลงเป็นรอบ ต้องมีวินัยรีบาลานซ์

สี่ Concentration: หุ้นดีเกินไปจนสัดส่วนล้นพอร์ต จะกลายเป็นความเสี่ยงเอง

..

Disclaimer: ข้อมูลเพื่อการศึกษา ไม่ใช่คำแนะนำการลงทุน ผู้ลงทุนควรตัดสินใจด้วยตนเอง และยอมรับความเสี่ยงทุกกรณี

ที่มาเนื้อหาจาก.. เพจ หุ้นพอร์ทระเบิด