บทเรียนหุ้น DELTA ในค่ำคืนวาเลนไทน์

By นายกรรณ์ หทัยศรัทธา นักกลยุทธ์ ฝ่ายวิเคราะห์เศรษฐกิจและการลงทุน สายงานวิจัย บริษัทหลักทรัพย์ ซีจีเอส อินเตอร์เนชั่นแนล (ประเทศไทย) จำกัด

DELTA รายงานผลกำไรพลาดเป้าไปเกือบครึ่งนึง ! ราคาหุ้นจึงปรับฐานอย่างรุนแรง เพราะ นักลงทุน “ผิดหวัง” และ ไม่สามารถเทรดหุ้น DELTA ณ P/E ระดับเดิมได้แล้ว

ในบทความที่แล้ว เราคุยกันถึง “7 นางฟ้า” ของตลาดหุ้นไทย และ ความยากลำบาก ท้อใจ เหนื่อยล้า ในการเล่นหุ้นไทย ณ ปัจจุบัน

เพิ่งพูดไปหยกๆ … ราวกับโชคชะตาเล่นตลก และแล้วในที่สุดก็มาถึงคราวของหุ้น DELTA ซึ่งราคาหุ้นปรับตัวลดลงอย่างรุนแรงหลังประกาศงบการเงินไตรมาสที่สี่ (4Q24) ในช่วงค่ำของคืนวาเลนไทน์ที่ใครหลายๆ คนรวมถึงตัวผมกำลังเฉลิมฉลองกับคนรัก ณ ร้านอาหารแห่งหนึ่ง

แต่โชคยังดีที่ผมได้ดูตัวเลขงบการเงินของ DELTA หลังรับประทานอาหารเสร็จแล้ว เพราะ หลังจากที่ผมอ่านบทวิเคราะห์ของนักวิเคราะห์กลุ่มอิเล็กทรอนิกส์จาก CGS International (CGSI) แล้ว ผมก็รู้ได้ทันทีว่าวันจันทร์เปิดตลาด หุ้นไทยเราคงจะเป็นสีแดงดั่งดอกไม้วันวาเลนไทน์แน่ๆ

ทั้งกำไรจากการดำเนินงานของ DELTA ที่ลดลงถึง 60% qoq เป็น 2.49 พันล้านบาท ต่ำกว่าประมาณการของ CGSI/Bloomberg consensus ไปถึง 48%/51% มากไปกว่านั้น DELTA ยังมีอัตรากำไรขั้นต้น (GPM) ที่ลดลงอย่างมีนัยสำคัญเหลือเพียง 22.5% ใน 4Q24 (จาก 26.9%-27.6% ใน 2Q24-3Q24) และ อัตรากำไรจากการดำเนินงาน (OPM) ที่ 6.3% ต่ำกว่าสมมติฐานของเราที่ 11% (14% ใน 3Q24)

ราคาหุ้นวันจันทร์เปิดมาก็เป็นอย่างที่ผมคาด ไม่สิ อาจจะหนักกว่าที่ผมคาดเสียด้วยซ้ำ เพราะ มีอยู่ช่วงหนึ่งราคาหุ้น DELTA ดิ่งติด floor กันไปเลยทีเดียว เราได้เรียนรู้อะไรจากเรื่องนี้บ้าง ? ผมสรุปมาให้แล้วสามประการ

ประการแรก Valuation คือ “ความคาดหวัง”

หากอิงตัวเลขกำไรทุกอย่างก่อนการประกาศผลประกอบการณ์ DELTA ถือเป็นหุ้นที่มีการประเมินมูลค่าสูงมาก โดยราคาหุ้นเทรดที่ P/E 63x-79x ในปี FY24-26 สูงมากเลยทีเดียวสำหรับการประเมินมูลค่าหุ้นด้วย P/E (x)

เหตุผลที่ทำไม DELTA ได้ P/E สูงขนาดนี้ ก็ เป็นเพราะว่าหนึ่งในธุรกิจของ DELTA คือ ธุรกิจกลุ่ม Data Center รวมถึงผลิตภัณฑ์ที่เกี่ยวข้องกับ AI ทำให้ราคาหุ้นได้ “Premium” ในการ “เทรดแพง” และ ผลประกอบการณ์ในช่วงที่ผ่านๆมาของ DELTA นั้นทำได้ตามที่นักวิเคราะห์คาดหวังหรือดีกว่าที่คาดหวังไว้ซะด้วยซ้ำ

ดังนั้น การที่ DELTA ซึ่งรายงานผลกำไรพลาดเป้าไปเกือบครึ่งนึง ! ราคาหุ้นจึงปรับฐานอย่างรุนแรง เพราะ นักลงทุน “ผิดหวัง” และ ไม่สามารถเทรดหุ้น DELTA ณ P/E ระดับเดิมได้แล้ว

ประการต่อมา ผลประกอบการณ์ คือ “เจ้ามือที่แท้จริง”

หากดูในรายละเอียด สิ่งที่ทำให้ผมกังวลใจมากขึ้นนั้น เนื่องจาก สาเหตุของกำไรที่ลดลง เกิดจาก

1) การให้ส่วนลดเงินคืน (rebate) แก่ลูกค้า Data Centre จำนวน 6.8 ล้านเหรียญสหรัฐ

2) การตั้งสำรอง 16.2 ล้านเหรียญสหรัฐหลังพบปัญหาข้อบกพร่องในหน่วย Magnetic Solutions Business Unit (MSBU) ซึ่งส่งผลให้บริษัทต้องมีการเรียกคืนสินค้า และ

3) ค่าใช้จ่ายเกี่ยวกับคดีความจำนวน 1 พันล้านบาทใน ปี FY24 ซึ่งส่วนใหญ่มาจากข้อพิพาทด้านสิทธิบัตรเทคโนโลยีจากบริษัท Vicor (Vicor Corporation)

ประการสุดท้าย การประชุมนักวิเคราะห์ คือ “คนแจกไพ่”

ในการประชุมนักวิเคราะห์ของ DELTA ทางบริษัทได้ให้แนวทางว่ายอดขายในรูปสกุลเงินดอลลาร์สหรัฐจะเติบโตประมาณ 15% ในปี FY25 แบ่งเป็น

1) ยอดขายของผลิตภัณฑ์ที่เกี่ยวกับ AI (ประมาณ 11% ของยอดขายรวมในสิ้นปี 2024) จะเติบโตแข็งแกร่งถึง 40-60% yoy

2) ยอดขายของผลิตภัณฑ์ Data Centre ที่เป็น non-AI (ประมาณ 27% ของ ยอดขายรวมในสิ้นปี 2024) น่าจะเติบโตดีเช่นกันในอัตราเลขสองหลัก

3) ในทางกลับกัน DELTA คาดว่าผลิตภัณฑ์อื่นนอกจากกลุ่ม Data Centre (อย่างเช่น EV และ โซลูชันพลังงานโทรนาคม) จะยังเผชิญกับความท้าท้ายในปี FY25 และ น่าจะเติบโตไม่เกิน 5%

หากพิจารณาในแง่ของยอดขาย ก็ต้องบอกว่าแข็งแกร่งมากสำหรับการเติบโต แต่ใช่แล้วครับ ตอนนี้ตลาดไม่ได้สนใจการเติบโตของยอดขายมากขนาดนั้นแต่โฟกัสไปที่ค่าใช้จ่ายพิเศษ หรือ ค่าใช้จ่ายเกี่ยวกับคดีความว่าจะเกิดขึ้นอีกเท่าไหร่ ? คดีความจะจบลงอย่างไร ?

เราจึงมองว่า DELTA อาจมีค่าใช้จ่ายด้านกฎหมายเพิ่มเติมใน 1H25 แม้เรามองว่าข้อพิพาททางกฎหมายกับ Vicor ที่ยื่นฟ้อง Delta group น่าจะไม่ทำให้เกิดความเสี่ยงในระยะยาว แต่ค่าใช้จ่ายทางกฎหมายและค่าชดเชยอาจส่งผลกระทบต่อ EPS ในปี FY25 อย่างมีนัยสำคัญ กรณีเลวร้ายสุดในมุมมองเรา นอกจาก Delta อาจจะต้องจ่ายค่าชดเชยแล้ว ลูกค้าอาจจะขอเปลี่ยนสินค้าที่มีข้อพิพาทอีกด้วย

ดังนั้น เราจึงปรับประมาณการ EPS ในปี FY25-26 ลง 21-22% และ คงคำแนะนำ “ขาย” Delta รวมทั้งปรับราคาเป้าหมายลงเป็น 75 บาท (จากเดิม 108 บาท)

นี่จึงเป็นบทเรียนสามประการที่ผมอยากจะมอบให้กับผู้อ่าน “จากหัวใจ”

Valuation คือ “ความคาดหวัง” ... ผลประกอบการณ์ คือ “เจ้ามือที่แท้จริง” และ การประชุมนักวิเคราะห์ คือ “คนแจกไพ่”

ซึ่งเรื่องนี้มันก็ไปตรงกับสิ่งที่ผู้อ่านหลายท่านอาจจะเคยได้ยินว่า “นักวิเคราะห์ปรับประมาณการณ์ช้าไปบ้างล่ะ” หรือ “เชียร์ซื้อหรือขายผิดจังหวะไปบ้างล่ะ” หรือ แม้กระทั่ง “ถ้านักวิเคราะห์เชียร์ซื้อ (ขาย) นักลงทุนจะขาย (ซื้อ)” จริงๆแล้วคำตอบของคำพูดดังกล่าวนี้ มันก็คือ ความคาดหวังอีกนั่นแหละครับ

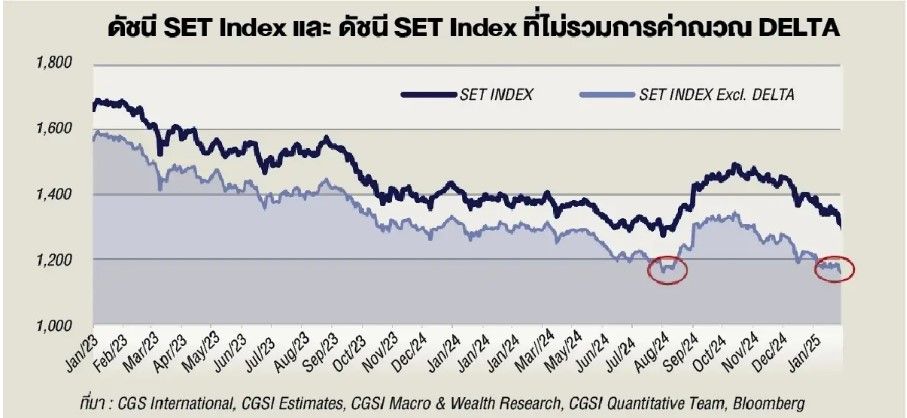

ก่อนจบบทความ ผมได้นำรูปเชิงเปรียบเทียบของ ดัชนี SET Index และ SET Index ที่ไม่รวม DELTA มาให้ผู้อ่านและนักลงทุนได้เห็นภาพว่า หากไม่รวม DELTA .. SET Index หลุด 1,200 จุด เรียบร้อยแล้ว

อย่างไรก็ดี สิ่งที่ผมสังเกตได้อีกประเด็นก็คือ ในวันที่ DELTA ร่วงจนติด floor ในช่วงเช้า ... หุ้นหลายๆ ตัวที่เป็นหุ้น Value play ของประเทศไทย ทั้ง PTT PTTEP KTB KBANK SCB BBL CPALL CPAXT ก็แอบปรับตัวบวกขึ้นมาได้เช่นเดียวกัน

นี่อาจจะเป็นสัญญาณของการ “Restart” ตลาดหุ้นไทย หรือ จริงๆ แล้วอาจจะไม่มีอะไรเลยก็เป็นได้ ไม่ว่าจะเป็นอย่างหน้าหรืออย่างหลัง ผมก็อยากจะให้ผู้อ่านและนักลงทุนจำบทเรียนสามประการนี้ไว้เพื่อให้ไม่พลาดก่อนลงทุนในครั้งต่อไปครับ

ที่มา https://www.bangkokbiznews.com/blogs/finance/stock/1167716