“งบกำไรขาดทุน” ไม่ได้มีไว้ให้แค่ฝ่ายบัญชีดูอย่างเดียว

นักลงทุนที่อ่านเป็น จะรู้ก่อนเลยว่าบริษัทไหนกำลัง “ทำเงินเก่งจริง” บริษัทไหนแค่สร้างภาพด้วยยอดขาย แต่กำไรบางเฉียบ บทความนี้แอดสรุป 7 ค่าเด็ดจากงบ Income Statement ที่ดูไม่กี่นาทีก็จับทางได้แล้วว่าหุ้นตัวนั้นควร “ถือยาว–เล่นสั้น–หรือเดินหนี”

..วลาเปิดงบการเงิน หลายคนจะรู้สึกเหมือนกำลังมอง “กำแพงตัวเลข” ที่อ่านยากไปหมด ทั้งรายได้ ต้นทุน ภาษี กำไรสุทธิ ฯลฯ

แต่จริง ๆ แล้ว ถ้าเราหยิบ “ตัวช่วยไม่กี่ตัว” มาดูให้เป็น เราจะจับจุดบริษัทได้เร็วมากว่าเป็นหุ้นเติบโตเร็ว หุ้นเนิบ หรือหุ้นที่กำไรบางจนน่ากังวล

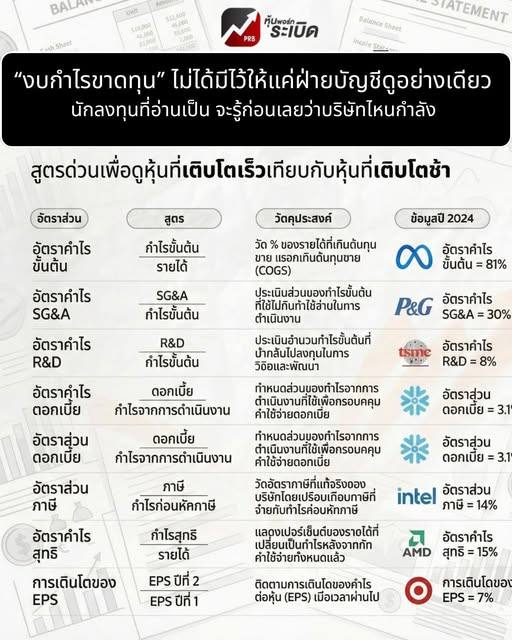

อินโฟที่คุณส่งมาใช้ 7 อัตราสำคัญจากงบกำไรขาดทุน (Income Statement) มาช่วย “สแกนบริษัท” ภายในไม่กี่นาที เดี๋ยวลองไล่ทีละตัวแบบภาษาคนกันครับ

..

1.Gross Margin – กำไรขั้นต้น หน้าด่านแรกของคุณภาพธุรกิจ

สูตรบนกระดาษ

Gross Margin = กำไรขั้นต้น ÷ รายได้รวม

คำแปลแบบง่าย

ขายของได้ 100 บริษัทเหลือ “กำไรขั้นต้น” อีกกี่บาท หลังหักต้นทุนสินค้า/ต้นทุนบริการ (COGS) แล้ว

ถ้า Gross Margin สูง แปลว่า

– บริษัทมีอำนาจการตั้งราคา (Pricing Power)

– ต้นทุนการผลิตคุมได้ดี

– พื้นที่ให้เอาไปจ่ายค่าการตลาด เงินเดือน วิจัยพัฒนา ยังเหลือ

ธุรกิจซอฟต์แวร์ หรือแพลตฟอร์มออนไลน์ มักมี Gross Margin สูงมาก เพราะต้นทุนตัวแปรต่ำ ขายซอฟต์แวร์เพิ่ม 1 ไลเซนส์ ต้นทุนแทบไม่เพิ่ม ต่างจากผู้ผลิตสินค้าอุปโภคบริโภคที่ต้นทุนวัตถุดิบสูงกว่ามาก

นักลงทุนใช้ยังไง

ถ้าเทียบหุ้นในอุตสาหกรรมเดียวกัน ตัวที่ Gross Margin สูงกว่ามักบอกเราว่า “โมเดลธุรกิจแข็งแรงกว่า” และมักมีศักยภาพทำกำไรสุทธิสูงกว่าในระยะยาว

..

2.SG&A Margin – ค่าใช้จ่ายในการขายและบริหาร กินกำไรไปเท่าไร

สูตร

SG&A Margin = ค่าใช้จ่ายขายและบริหาร (SG&A) ÷ กำไรขั้นต้น

ภาพในหัว

นี่คือสัดส่วน “งบเครื่องจักรการขายและการบริหาร” ที่กินส่วนแบ่งจากกำไรขั้นต้นไป เช่น ค่าโฆษณา ฝ่ายขาย ฝ่ายบริหาร ค่าเช่าสำนักงาน ระบบ IT ภายใน ฯลฯ

ถ้า SG&A Margin สูงเกินไป

– บริษัทอาจทุ่มโฆษณาหนักเกินจำเป็น

– โครงสร้างองค์กรอุ้ยอ้าย มีชั้นผู้บริหารเยอะ

– หรืออยู่ในช่วงลงทุนขยายตลาด ยังไม่เน้นกำไร

ถ้า SG&A Margin ต่ำลงต่อเนื่องขณะที่รายได้โต

– มักแปลว่า “สเกลเริ่มทำงาน” โครงสร้างคงที่แต่ขายได้เพิ่ม

– กำไรจากการดำเนินงาน (Operating Margin) มักดีขึ้นตาม

นักลงทุนจึงต้องดู SG&A ควบคู่กับรายได้ ถ้ารายได้ไม่โต แต่ SG&A พองตัว แปลว่าเริ่มน่าห่วง

..

3.R&D Margin – บริษัทลงทุนกับอนาคตแค่ไหน

สูตร

R&D Margin = ค่าใช้จ่ายวิจัยพัฒนา (R&D) ÷ กำไรขั้นต้น

ความหมาย

เงินที่บริษัทยอม “เผาในวันนี้” เพื่อให้มีสินค้า เทคโนโลยี หรือบริการใหม่ ๆ ในอนาคต

ธุรกิจเทคโนโลยี เซมิคอนดักเตอร์ ยาและชีวภาพ มักมี R&D Margin สูง เพราะรายได้อนาคตผูกกับของใหม่ที่ยังไม่เกิดขึ้น

มองยังไงให้สมดุล

ถ้า R&D ต่ำผิดปกติในอุตสาหกรรมที่ขับเคลื่อนด้วยนวัตกรรม

– อาจแปลว่าบริษัทเริ่มตามคู่แข่งไม่ทัน หรือเน้นรีดกำไรระยะสั้นเกินไป

แต่ถ้า R&D สูงมากหลายปีติด แต่รายได้–กำไรไม่โต

– ก็อาจแปลว่าบริษัท “วิจัยแล้วไม่ค่อยขายได้จริง” ต้องระวังเหมือนกัน

ไอเดียคือมอง R&D เป็น “เมล็ดพันธุ์” แล้วตามดูว่าอีก 2–3 ปีข้างหน้ามันกลายเป็นรายได้หรือเปล่า

..

4.Interest Margin – ดอกเบี้ยกินกำไรไปเท่าไร

สูตร

Interest Margin = ดอกเบี้ยจ่าย ÷ กำไรจากการดำเนินงาน

ใช้ดูอะไร

เป็นตัววัดว่า “กำไรจากธุรกิจจริง” ต้องถูกนำไปจ่ายดอกเบี้ยเยอะแค่ไหน

ถ้า Interest Margin สูง

– บริษัทมีหนี้เยอะ หรือดอกเบี้ยที่ต้องจ่ายแพง

– กระแสเงินสดจากการดำเนินงานถูกดูดไปใช้หนี้ แทนที่จะนำไปลงทุนหรือคืนผู้ถือหุ้น

ถ้า Interest Margin ต่ำ

– งบดุลเบา เสี่ยงด้านการเงินน้อย

– บริษัทมีพื้นที่ขยายธุรกิจ ลงทุน หรือทำ M&A ได้คล่อง

นักลงทุนมักใช้ตัวนี้แยกเลยว่า เป็น “หุ้นเติบโตด้วยเงินตัวเอง” หรือ “หุ้นเติบโตด้วยหนี้”

..

5.Tax Margin – บริษัทโดนภาษีจริง ๆ กี่เปอร์เซ็นต์

สูตร

Tax Margin = ภาษีเงินได้ ÷ กำไรก่อนภาษี (Pre-tax Income)

ความสำคัญ

บริษัทใหญ่ระดับโลกบางแห่ง จ่ายภาษีต่ำกว่าที่เราคิดเพราะ

– มีเครดิตภาษีสะสม

– มีการวางโครงสร้างภาษีระหว่างประเทศ

– ได้สิทธิประโยชน์จากการลงทุนในบางประเทศ

ถ้า Tax Margin ผันผวนแรง

– ปีนึงจ่ายน้อย อีกปีพุ่งสูง ต้องเช็กว่าเกิดจากรายการพิเศษ หรือเพราะนโยบายภาษีเปลี่ยน

– นักลงทุนต้องระวังอย่านำกำไรสุทธิปีที่ “ภาษีต่ำผิดปกติ” ไปใช้คำนวณมูลค่าตรง ๆ

ดูเทียบกันในอุตสาหกรรม บริษัทที่ Tax Margin เริ่มขยับขึ้นเรื่อย ๆ อาจกำลังหมดช่วงได้สิทธิประโยชน์ภาษี พอเข้าโหมดปกติแล้วกำไรสุทธิจะบางลงนิดหน่อย

..

6.Net Income Margin – กำไรสุทธิจริง ๆ เหลือกี่บาท

สูตร

Net Income Margin = กำไรสุทธิ ÷ รายได้รวม

นี่คือ “ตัวเลขทอง” ที่บอกว่า หลังหักทุกอย่างแล้ว

– ต้นทุนสินค้า

– ค่าใช้จ่ายขายและบริหาร

– ดอกเบี้ย

– ภาษี

บริษัทเหลือกำไรสุดท้ายต่อรายได้ 100 บาทกี่บาท

เปรียบเทียบได้หลายมิติ

ระหว่างบริษัทในอุตสาหกรรมเดียวกัน

– Net Margin สูง บ่งบอกถึงธุรกิจที่มีทั้ง Gross Margin ดี คุมค่าใช้จ่ายเก่ง งบดุลไม่บวม

มองเทียบระยะเวลา

– Net Margin ขยายขึ้นต่อเนื่อง แปลว่าบริษัทกำลัง “กินส่วนแบ่งกำไรของอุตสาหกรรม” มากขึ้น

– ถ้า Net Margin หด บางทีเป็นสัญญาณเตือนว่าคู่แข่งเริ่มบีบราคา หรือค่าใช้จ่ายเริ่มควบคุมไม่อยู่

..

7.EPS Growth – เติบโตจริงที่ส่งถึงผู้ถือหุ้น

สูตรคร่าว ๆ

EPS Growth = EPS ปีที่ 2 ÷ EPS ปีที่ 1 – 1

EPS = กำไรสุทธิ ÷ จำนวนหุ้น

ดังนั้น EPS Growth คือ “การโตของกำไรต่อหุ้น”

ทำไมต้องดู EPS ไม่ใช่ดูแต่กำไรสุทธิ

เพราะบางบริษัทกำไรโตจากการซื้อกิจการหรือออกหุ้นเพิ่มทุนเยอะมาก

– กำไรสุทธิอาจโต 20% แต่ถ้าหุ้นเพิ่ม 20% EPS จะไม่โตเลย

– ในมุมผู้ถือหุ้น ระยะยาวเรารับผลตอบแทนจาก EPS เป็นหลัก

ถ้า EPS Growth โตสม่ำเสมอ

– ตลาดมักให้ Premium สูง เพราะถือเป็นหุ้นที่ “สร้างคุณค่า” ให้ผู้ถือหุ้นต่อเนื่อง

ถ้า EPS เด้งแรง ๆ ปีเดียว เพราะรายการพิเศษ

– ต้องระวังไม่เอาไปปั้น Story ว่าบริษัทโตยั่งยืน ทั้งที่เป็นแค่ครั้งเดียวแล้วจบ

..

สรุป: เช็ก 7 ค่า จากงบเดียว มองหุ้นได้เหมือนมือโปร

ถ้าจะใช้ Framework นี้แบบรวดเร็วกับหุ้นสักตัว ลองทำตามนี้

1. ดู Gross Margin ก่อน ว่าบริษัทอยู่ในเกมที่มีกำไรขั้นต้นสูงหรือต่ำ

2. ตามด้วย SG&A และ R&D ว่าใช้เม็ดเงิน “ปั้นยอดขาย–ปั้นอนาคต” สมดุลไหม

3. เช็กดอกเบี้ยกับภาษี ผ่าน Interest Margin และ Tax Margin ว่าเงินกำไรโดนดูดออกไปตรงไหนบ้าง

4. กลั่นทุกอย่างออกมาเป็น Net Income Margin ดูว่าบริษัทเก็บกำไรสุดท้ายได้ดีแค่ไหน

5. ปิดท้ายด้วย EPS Growth ว่าผลลัพธ์ทั้งหมด “ส่งถึงผู้ถือหุ้น” สม่ำเสมอหรือเปล่า

ใช้ 7 ตัวนี้ร่วมกับการอ่าน Story ธุรกิจ คุณจะเห็นภาพชัดขึ้นมากว่า

– หุ้นตัวไหนคือ “เครื่องจักรทำกำไรแท้จริง”

– หุ้นตัวไหนกำลังใช้หนี้หรือการตลาดหนัก ผลักตัวเลขขึ้นชั่วคราว

– และหุ้นตัวไหนที่แม้ยอดขายยังไม่หวือหวา แต่ R&D หนาและ EPS เริ่มขยับ เป็นเมล็ดพันธุ์เติบโตระยะยาว

อ่านงบให้เป็น ไม่ได้แปลว่าเราต้องเป็นนักบัญชี

แค่เลือกดู “ตัวคุมเกม” ให้ถูก จุดตัดสินใจเรื่องลงทุนก็จะชัดกว่าคนส่วนใหญ่ไปอีกขั้นครับ

ที่มาเนื้อหาจาก.. หุ้นพอร์ทระเบิด