REVIEW 1Q24 : AP VS SPALI

AP ยอดขายไตรมาส 1/67 ลดลงทั้ง YoY และ QoQ

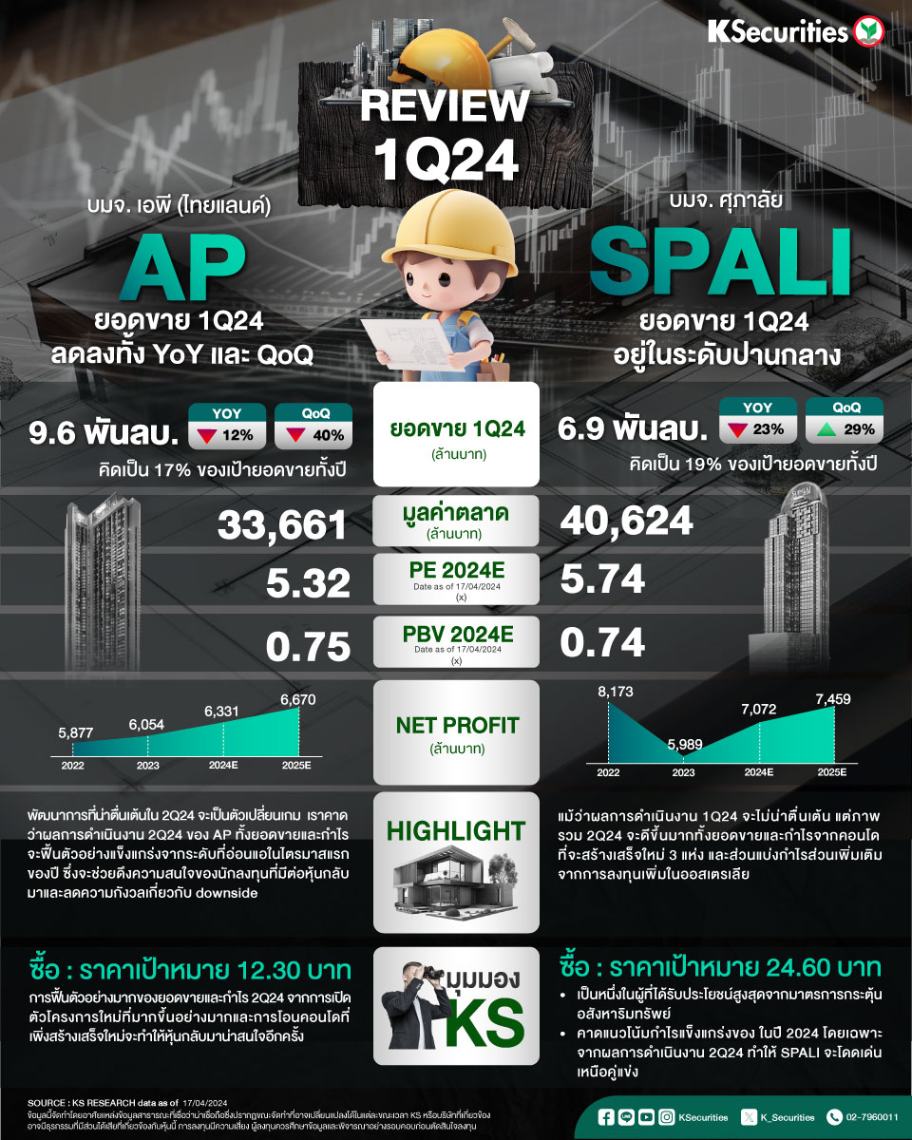

AP รายงานยอดขายไตรมาส 1/67 อ่อนแอที่ 9.6 พันลบ. ลดลง 12% YoY และ 40% QoQ คิดเป็นเพียง 17% ของเป้ายอดขายทั้งปี

นอกจากความต้องการที่อยู่อาศัยที่อ่อนแอในไตรมาสนี้แล้ว มูลค่าการเปิดตัวโครงการใหม่ไตรมาส 1/67 ยังอยู่ในระดับต่ำ ดังนั้นกำไรไตรมาส 1/67 จึงจะลดลงทั้ง YoY และ QoQ

มุมมอง KS

คงคำแนะนำ “ซื้อ” และ TP ปี 2567 ที่ 12.3 บาท การฟื้นตัวอย่างมากของยอดขายและกำไรไตรมาส 2/67 จากการเปิดตัวโครงการใหม่ที่มากขึ้นอย่างมากและการโอนคอนโดที่เพิ่งสร้างเสร็จใหม่จะทำให้หุ้นกลับมาน่าสนใจอีกครั้ง

SPALI ยอดขายไตรมาส 1/67 อยู่ในระดับปานกลาง

SPALI รายงานยอดขายไตรมาส 1/67 ที่ 6.93 พันลบ. ลดลง 23% YoY แต่เพิ่มขึ้น 29% QoQ คิดเป็น 19% ของเป้ายอดขายทั้งปี

เนื่องจากยอดขายส่วนใหญ่เกิดขึ้นในช่วงปลายไตรมาส ขณะที่ backlog ที่ยกมาในปี 2567 ยังไม่สูงนัก เราจึงคาดว่ากำไรไตรมาส 1/67 จะลดลงทั้ง YoY และ QoQ

มุมมอง KS

แนะนำ “ซื้อ” Target Price 24.60 บาท

นอกจากจะเป็นหนึ่งในผู้ที่ได้รับประโยชน์สูงสุดจากมาตรการกระตุ้นอสังหาริมทรัพย์แล้ว เรายังคาดว่าแนวโน้มกำไรที่แข็งแกร่งของ SPALI ในปี 2567 โดยเฉพาะจากผลการดำเนินงานไตรมาส 2/2567 ทำให้ SPALI จะโดดเด่นเหนือคู่แข่ง