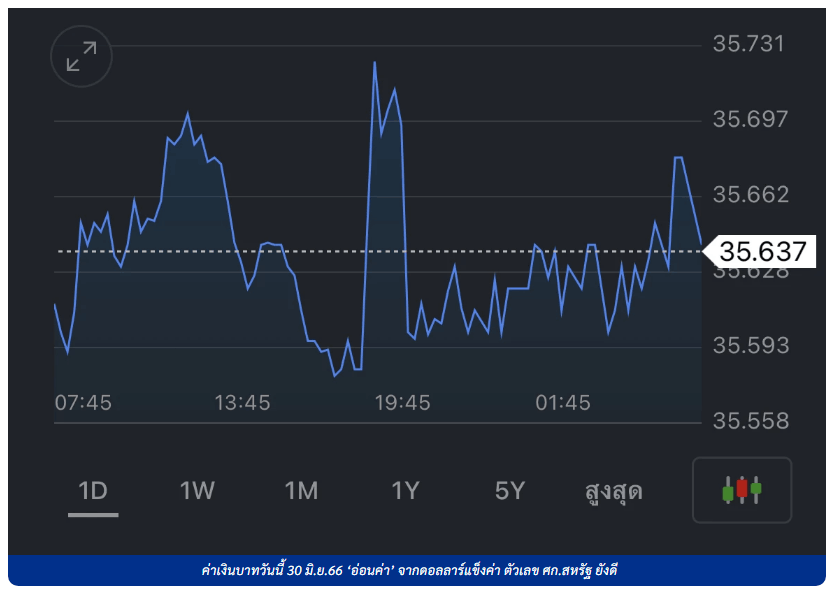

ค่าเงินบาทวันนี้ 30 มิ.ย.66 ‘อ่อนค่า’ จากดอลลาร์แข็งค่า ตัวเลข ศก.สหรัฐ ยังดี

ค่าเงินบาทวันนี้ 30มิ.ย.66 เปิดตลาด “อ่อนค่า”ที่ 35.65บาทต่อดอลลาร์ “กรุงไทย” จากตามการแข็งค่าขึ้นของเงินดอลลาร์ หลังรายงานข้อมูลเศรษฐกิจสหรัฐฯ GDP ไตรมาส 1 และยอดผู้ขอรับสวัสดิการการว่างงานออกมาดีกว่าคาด มองกรอบเงินบาทวันนี้ 35.40-35.80บาทต่อดอลลาร์

นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน ธนาคารกรุงไทย เปิดเผยว่า ค่าเงินบาทวันนี้ 30 มิ.ย.2566 ค่าเงินบาทเปิดเช้านี้ ที่ระดับ 35.65 บาทต่อดอลลาร์ “อ่อนค่าลงเล็กน้อย” จากระดับปิดวันก่อนหน้า ที่ระดับ 35.61 บาทต่อดอลลาร์

มองกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 35.45-35.75 บาทต่อ ดอลลาร์ (ในช่วงก่อนรับรู้รายงานอัตราเงินเฟ้อPCE สหรัฐฯ) และมองกรอบ 35.40-35.80 บาทต่อดอลลาร์ (ในช่วงทยอยรับรู้รายงานอัตราเงินเฟ้อ PCE สหรัฐฯ)

โดยในช่วงคืนก่อนหน้า เงินบาทเคลื่อนไหวผันผวนในกรอบ 35.57-35.75 บาทต่อดอลลาร์ โดยมีจังหวะอ่อนค่าลงทดสอบโซน 35.75 บาทต่อดอลลาร์ ตามการแข็งค่าขึ้นของเงินดอลลาร์ หลังรายงานข้อมูลเศรษฐกิจสหรัฐฯ อาทิGDP ไตรมาส 1 และยอดผู้ขอรับสวัสดิการการว่างงานออกมาดีกว่าคาด อย่างไรก็ดี เงินบาทพลิกกลับมาแข็งค่าขึ้นตามการปรับตัวขึ้นของราคาทองคำ (ส่งผลให้ผู้เล่นในตลาดบางส่วนทยอยขายทำกำไรการรีบาวด์ของราคาทองคำ)

สำหรับ แนวโน้มค่าเงินบาท เราประเมินว่า เงินบาทมีโอกาสผันผวนในกรอบกว้างขึ้น ท่ามกลางรายงานข้อมูลเศรษฐกิจสำคัญ จากทั้งฝั่งสหรัฐฯ ยุโรป และจีน ซึ่งอาจส่งผลต่อทิศทางเงินบาทในระยะสั้นได้ ทั้งนี้ เรามองว่าโมเมนตัมฝั่งอ่อนค่าของเงินบาทยังคงมีอยู่ ซึ่งปัจจัยหลักที่ช่วยหนุนการอ่อนค่าของเงินบาทนั้น ยังคงเป็นปัจจัยเดิมทั้งการแข็งค่าขึ้นของเงินดอลลาร์ ตามมุมมองของผู้เล่นในตลาดต่อแนวโน้มการขึ้นดอกเบี้ยเฟด โฟลว์ธุรกรรมซื้อทองคำในจังหวะย่อตัว รวมถึงโฟลว์ซื้อเงินดอลลาร์/สกุลเงินต่างประเทศในช่วงปลายเดือนจากบรรดาผู้นำเข้าและบริษัทข้ามชาติ (MNCs) อย่างไรก็ดี เราประเมินว่า การอ่อนค่าของเงินบาทอาจถูกชะลอได้ด้วยแรงซื้อสินทรัพย์ไทยโดยนักลงทุนต่างชาติ ซึ่งเราเริ่มเห็นสัญญาณการกลับเข้ามาซื้อสินทรัพย์ไทยมากขึ้น แต่ต้องรอให้ความเสี่ยงการเมืองไทยคลี่คลายลงก่อน ถึงจะมั่นใจได้ว่านักลงทุนต่างชาติจะกลับเข้ามาซื้อสินทรัพย์ไทยต่อเนื่อง (จับตาการประชุมระหว่างพรรคก้าวไกลกับพรรคเพื่อไทยในช่วงวันหยุด)

ทั้งนี้ ควรระวังความผันผวนของตลาดค่าเงิน ในช่วงตลาดทยอยรับรู้รายงานข้อมูลเศรษฐกิจสำคัญในวันนี้ ซึ่งจะเริ่มต้นจากรายงานดัชนี PMI ฝั่งจีน (8.30 น.) ตามด้วยอัตราเงินเฟ้อ CPI ของยูโรโซน (16.00 น.) และปิดท้ายด้วย อัตราเงินเฟ้อ PCE สหรัฐฯ (19.30 น.) โดยหากเงินบาทเผชิญแรงกดดันฝั่งอ่อนค่า เรามองว่า เงินบาทมีโอกาสอ่อนค่าทดสอบโซนแนวต้านแรกแถว 35.75 บาทต่อดอลลาร์ แต่หากเงินบาทอ่อนค่าทะลุโซนดังกล่าวก็มีโอกาสอ่อนค่าต่อสู่ระดับ 35.85 บาทต่อดอลลาร์ได้ ซึ่งเรามองว่า แนวต้านดังกล่าวอาจเป็นจุดกลับตัวของเงินบาทในช่วงนี้ได้ หากเงินบาทไม่ได้เผชิญปัจจัยกดดันอ่อนค่าเพิ่มเติม (เช่น สถานการณ์การเมืองไทยไม่ได้วุ่นวายมากขึ้นจากปัจจุบัน) และหากเงินบาทพลิกกลับมาแข็งค่าขึ้น เรามองว่า การแข็งค่าขึ้นของเงินบาทอาจถูกจำกัดอยู่ในโซน 35.40-35.50 บาทต่อดอลลาร์ ซึ่งเรายังพอเห็นแรงซื้อเงินดอลลาร์จากผู้เล่นในตลาดอยู่บ้าง แต่หากเงินบาทแข็งค่าหลุดโซนดังกล่าวก็มีโอกาสลงมาสู่แนวรับถัดไปแถว 35.20 บาทต่อดอลลาร์ได้ไม่ยาก

เราคงคำแนะนำว่า ในช่วงที่ตลาดการเงินยังมีความผันผวนสูงจากทั้งปัจจัยการเมืองไทยและการปรับเปลี่ยนมุมมองไปมาของผู้เล่นในตลาดต่อแนวโน้มดอกเบี้ยนโยบายเฟด ผู้ประกอบการควรใช้เครื่องมือป้องกันความเสี่ยงที่หลากหลาย อาทิ Option เพื่อเพิ่มประสิทธิภาพในการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน

ผู้เล่นในตลาดหุ้นสหรัฐฯ เริ่มกล้าเปิดรับความเสี่ยงมากขึ้น หลังผลการทดสอบ Stress Test ของสถาบันการเงิน 23 แห่ง ออกมาเป็นที่น่าพอใจ หนุนให้หุ้นกลุ่มธนาคารสหรัฐฯ ต่างปรับตัวขึ้น (Wells Fargo +4.5%, JPM +3.5%) นอกจากนี้ ตลาดหุ้นสหรัฐฯ ยังได้แรงหนุนจากรายงานข้อมูลเศรษฐกิจที่ออกมาดีกว่าคาด ส่งผลให้โดยรวมดัชนีS&P500 ปิดตลาด +0.45% อย่างไรก็ดี ตลาดหุ้นสหรัฐฯ ยังถูกกดดันจากการปรับตัวลดลงของบรรดาหุ้นเทคฯใหญ่ (Meta -1.3%, Alphabet -0.9%) ท่ามกลางความกังวลแนวโน้มการเดินหน้าขึ้นดอกเบี้ยของเฟด หากภาพเศรษฐกิจสหรัฐฯ ยังคงสดใส

ส่วนในฝั่งตลาดหุ้นยุโรป ดัชนี stoxx600 ปรับตัวขึ้นต่อราว +0.13% หนุนโดยการปรับตัวขึ้นต่อเนื่องของหุ้นกลุ่มสินค้าแบรนด์เนม (Hermes +1.4%) รวมถึงหุ้นกลุ่ม Semiconductor (ASML +0.6%) ที่ยังได้อานิสงส์จากการลงทุนในธีม AI อย่างไรก็ดี การปรับตัวขึ้นของตลาดหุ้นยุโรปก็ถูกจำกัดโดยความกังวลแนวโน้มการเดินหน้าขึ้นดอกเบี้ยต่อเนื่องของบรรดาธนาคารกลางหลักในฝั่งตลาดบอนด์ รายงานข้อมูลเศรษฐกิจสหรัฐฯ ที่ออกมาดีกว่าคาด ได้หนุนให้ผู้เล่นในตลาดต่างเชื่อว่า เฟดมีโอกาสเกือบ 90% ที่จะเดินหน้าขึ้นดอกเบี้ยในการประชุมเดือนกรกฎาคม และมีโอกาสราว 27% ที่จะขึ้นดอกเบี้ยต่อในการประชุมเดือนกันยายน ซึ่งมุมมองดังกล่าว ได้หนุนให้ บอนด์ยีลด์ 10 ปี สหรัฐฯ ปรับตัวขึ้นต่อเนื่องสู่ระดับ3.84% ทั้งนี้ เราคงมองว่า บอนด์ยีลด์ 10 ปี สหรัฐฯ อาจไม่ได้ปรับตัวขึ้นไปได้ไกลมาก (อาจติดแนวต้านแถว3.80%-3.90%) เนื่องจากผู้เล่นในตลาดต่างก็รอจังหวะบอนด์ยีลด์ปรับตัวสูงขึ้นในการทยอยเข้าซื้อ (Buy on Dip)

ทางด้านตลาดค่าเงิน มุมมองของผู้เล่นในตลาดที่เริ่มปรับเพิ่มโอกาสการขึ้นดอกเบี้ยของเฟดในการประชุมเดือนกรกฎาคมและการประชุมเดือนกันยายน ตามรายงานข้อมูลเศรษฐกิจสหรัฐฯ ที่ออกมาดีกว่าคาด ได้หนุนให้เงินดอลลาร์ทยอยแข็งค่าขึ้น เมื่อเทียบกับสกุลเงินหลัก โดยล่าสุดดัชนีเงินดอลลาร์ (DXY) ได้ปรับตัวขึ้นใกล้ระดับ 103.3 จุด (กรอบการเคลื่อนไหว 102.8-103.4 จุด ในช่วงคืนที่ผ่านมา) ในส่วนของราคาทองคำ แม้ว่าจะเผชิญแรงกดดันจากการปรับตัวขึ้นของทั้งเงินดอลลาร์และบอนด์ยีลด์ 10 ปี สหรัฐฯ แต่ราคาทองคำ (สัญญาทองคำตลาด COMEX ส่งมอบเดือน ส.ค.) ยังพอได้แรงหนุนจากการเข้าซื้อของผู้เล่นในตลาด ในจังหวะที่ปรับตัวลงใกล้โซนแนวรับหลักแถว 1,900 ดอลลาร์ต่อออนซ์ ก่อนที่รีบาวด์ขึ้นได้บ้างใกล้ระดับ 1,915 ดอลลาร์ต่อออนซ์

สำหรับวันนี้ เรายังคงมองว่า ผู้เล่นในตลาดจะรอจับตาแนวโน้มการฟื้นตัวของเศรษฐกิจจีน โดยนักวิเคราะห์ส่วนใหญ่ต่างประเมินว่า เศรษฐกิจจีนอาจยังคงฟื้นตัวได้ไม่ดีนัก สะท้อนผ่านการขยายตัวในอัตราชะลอลงของภาคการบริการโดยดัชนีผู้จัดการฝ่ายจัดซื้อภาคการบริการ (Services PMI) เดือนมิถุนายน อาจลดลงสู่ระดับ 53.3 จุด (ดัชนีสูงกว่า50 จุด หมายถึง ภาวะขยายตัว) ขณะที่ภาคการผลิตอาจยังคงหดตัวต่อเนื่อง โดยดัชนี PMI ภาคการผลิตอาจอยู่ที่ระดับ 49 จุด (ดัชนีต่ำกว่า 50 จุด หมายถึง ภาวะหดตัว) อย่างไรก็ดี ภาพเศรษฐกิจจีนที่ดูไม่สดใส จะยิ่งหนุนโอกาสให้ทางการจีนและธนาคารกลางจีน (PBOC) ออกมาตรการกระตุ้นเศรษฐกิจเพิ่มเติมและเดินหน้าใช้นโยบายการเงินที่ผ่อนคลายได้ผ่านรายงานดัชนี

ส่วนในฝั่งยุโรป ตลาดจะรอประเมินแนวโน้มการดำเนินนโยบายการเงินของธนาคารกลางยุโรป (ECB) ผ่านรายงานอัตราเงินเฟ้อ CPI โดยบรรดานักวิเคราะห์ต่างประเมินว่า อัตราเงินเฟ้อทั่วไป CPI เดือนมิถุนายน อาจชะลอลงสู่ระดับ5.6% จาก 6.1% ในเดือนก่อนหน้า ตามการปรับตัวลดลงต่อเนื่องของราคาพลังงาน อย่างไรก็ดี อัตราเงินเฟ้อพื้นฐานCore CPI อาจเร่งขึ้นสู่ระดับ 5.6% จาก 5.3% ตามการขยายตัวต่อเนื่องของภาคการบริการ โดยเฉพาะในช่วงที่เป็นไฮซีซั่นของการท่องเที่ยว ซึ่งภาพอัตราเงินเฟ้อที่ยังคงอยู่ในระดับสูง อาจส่งผลให้ธนาคารกลางยุโรป (ECB) สามารถเดินหน้าขึ้นดอกเบี้ยนโยบายต่อเนื่องได้อีก 2 ครั้ง ในปีนี้

และในฝั่งสหรัฐฯ ไฮไลท์สำคัญจะอยู่ที่รายงานอัตราเงินเฟ้อ PCE เดือนพฤษภาคม ซึ่งนักวิเคราะห์ต่างประเมินว่าอัตราเงินเฟ้อ PCE อาจชะลอลงต่อเนื่องสู่ระดับ 3.8% จากระดับ 4.4% ในเดือนก่อนหน้า นอกจากนี้ อัตราเงินเฟ้อพื้นฐาน Core PCE ก็อาจชะลอลงสู่ระดับ 4.6% และที่สำคัญอัตราเงินเฟ้อพื้นฐานภาคบริการที่ไม่รวมค่าที่พักอาศัย(Core Services ex. Housing) ก็มีแนวโน้มชะลอลงต่อเนื่อง ซึ่งหากสิ่งที่นักวิเคราะห์ประเมินนั้นถูกต้อง เรามองว่าโอกาสที่เฟดจะเดินหน้าขึ้นดอกเบี้ยต่อตาม Dot Plot ก็อาจลดลง