หนึ่งในปัจจัยที่ช่วยให้คนตัดสินใจเข้าทำงานกับบริษัทใดบริษัทหนึ่งได้ง่ายขึ้น คือสวัสดิการ ไม่ว่าจะโบนัส ประกันสุขภาพ เบี้ยเลี้ยง ค่าเดินทาง หรือแม้แต่ ‘กองทุนสำรองเลี้ยงชีพ’ ซึ่งเป็นการออมเงินเพื่อการเกษียณขนาดใหญ่ของคนทำงานประจำ

โดยเงินของกองทุนมาจากเงินที่นายจ้างจ่ายเข้าไป เรียกว่า "เงินสมทบ“ รวมกับเงินที่ลูกจ้างจ่ายอีกส่วนหนึ่ง เรียกว่า "เงินสะสม” ซึ่งลูกจ้างสามารถนำไปลดหย่อนภาษีเพื่อจะได้จ่ายภาษีเงินได้บุคคลธรรมดาน้อยลงได้ด้วย ฉะนั้นมันจึงเป็นสวัสดิการสำคัญที่มีผลต่อความรู้สึกมั่นคงทั้งทางจิตใจและทางการเงิน

แล้วในมุมของนายจ้างล่ะ การจัดตั้งกองทุนสำรองเลี้ยงชีพมีข้อดีอย่างไร ทำไมนายจ้างถึงควรมีไว้เป็นสวัสดิการของบริษัท? บลจ.พรินซิเพิลจะมาบอก 5 ข้อดีของกองทุนสำรองเลี้ยงชีพเพื่อประกอบการตัดสินใจ และถ้าสนใจจะจัดตั้ง ก็สามารถให้พรินซิเพิลเข้ามาช่วยดูแลและวางแผนการเงินให้ได้

หากสนใจข้อมูลกองทุนสำรองเลี้ยงชีพจากพรินซิเพิลเพิ่มเติม เข้าไปศึกษาได้ที่ https://www.principal.th/th/provident-fund

สนใจจัดตั้งกองทุนสำรองเลี้ยงชีพ สามารถกรอกข้อมูลเพื่อให้เจ้าหน้าที่ติดต่อกลับได้ที่ https://forms.gle/4zFsHYu77GBd47AJ8

ติดต่อได้ที่เว็บไซต์ https://www.principal.th/ หรือโทร 02-686-9500 กด 2

กองทุนสำรองเลี้ยงชีพจะช่วยลดอัตราการลาออกของลูกจ้าง เพราะเมื่อมีกองทุนสำรองเลี้ยงชีพเป็นสวัสดิการ คนทำงานก็จะรู้สึกผูกพันกับองค์กรมากขึ้น และรู้สึกมั่นคงกับแผนการเงินในอนาคต จากสวัสดิการที่นายจ้างมอบให้

ซึ่งในกรณีที่ลูกจ้างลาออก ก็ยังสามารถเลือกได้ว่าจะเอาเงินออกจากกองทุน, โอนกองทุนสำรองเลี้ยงชีพไปยังนายจ้างใหม่, โอนกองทุนสำรองเลี้ยงชีพเข้า RMF หรือเลือกคงเงินไว้ในกองทุนสำรองเลี้ยงชีพกับนายจ้างเดิมได้ แต่ก็จะไม่ได้รับเงินสมทบจากนายจ้างเดิม

จึงเป็นอีกเหตุผลที่จูงใจให้คนต้องคิดหน้าคิดหลังดีๆ ก่อนจะตัดสินใจย้ายงานจากบริษัทที่มีการจัดตั้งกองทุนสำรองเลี้ยงชีพไว้เป็นหลักประกันความมั่นคง

การจัดตั้งกองทุนสำรองเลี้ยงชีพ นอกจากลูกจ้างจะได้รับประโยชน์ในการลดหย่อนภาษีเงินได้บุคคลธรรมดาแล้ว ตัวนายจ้างก็ยังได้รับประโยชน์ด้านภาษีแบบทางอ้อมด้วย

เมื่อสามารถนำเงินสมทบ (เงินที่นายจ้างจ่ายเข้าไปในกองทุน) มาหักเป็นค่าใช้จ่ายในการคำนวณภาษีได้ ถือเป็นรายจ่ายในการคำนวณกำไรสุทธิเพื่อเสียภาษีตามจำนวนที่จ่ายจริง แต่ก็จะไม่เกิน 15% ของค่าจ้างพนักงาน

การมีกองทุนสำรองเลี้ยงชีพ จะช่วยดึงดูดบุคลากรคุณภาพหรือคนทำงานระดับหัวกะทิเข้ามาสู่องค์กร เพราะมันคือสวัสดิการที่สะท้อนความมั่นคงขององค์กร และความเอาใจใส่ที่นายจ้างมีต่อลูกจ้าง

คนที่กำลังอยู่ในช่วงเปลี่ยนงาน และมองหาบริษัทที่จะตอบโจทย์ความต้องการของตัวเองไว้หลายๆ ที่ บางครั้งก็จะตัดสินใจเลือกงานจากสวัสดิการนี่แหละ เพราะเมื่อเขาได้รับการซัพพอร์ตที่ดี ไม่มีปัญหาให้ห่วงหน้าพะวงหลัง ก็จะมีสมาธิทุ่มเทกับงานได้มากขึ้น ส่งผลให้ประสิทธิภาพในการทำงานดีขึ้นไปในตัว

ฉะนั้น การมีกองทุนสำรองเลี้ยงชีพไว้เป็นสวัสดิการของบริษัทจึงเป็นนายจ้างห้ามมองข้ามโดยเด็ดขาด

การมีกองทุนสำรองเลี้ยงชีพไว้เป็นสวัสดิการของบริษัท จะช่วยลดข้อพิพาทด้านแรงงาน หรือปัญหาการจัดการสวัสดิการของลูกจ้าง

เพราะลูกจ้างจะรู้สึกว่าตัวเองได้รับความเป็นธรรมจากการทุ่มเททำงานอย่างหนัก ไม่ถูกเอารัดเอาเปรียบจากนายจ้างหรือองค์กรมากเกินไปจนต้องร้องเรียนไปยังหน่วยงานที่เกี่ยวข้อง

ซึ่งแน่นอน เมื่อพนักงานทำงานอย่างสบายใจ มีสุขภาพทางการเงินที่มั่นคง ก็จะเอาสมาธิไปลงกับตัวงานได้อย่างเต็มที่ งานก็จะออกมาดี มีประสิทธิภาพ

การจัดตั้งกองทุนสำรองเลี้ยงชีพกับบริษัทหลักทรัพย์จัดการกองทุนที่มีผู้เชี่ยวชาญคอยดูแลอย่างใกล้ชิด จะช่วยลดภาระของนายจ้างหรือเจัาของบริษัทในด้านการบริหารเงินลงทุน การจัดทำบัญชี หรือรายงานการเงินต่างๆ เนื่องจากหน้าที่บริหารกองทุนจะเป็นของบริษัทจัดการกองทุน

ซึ่งบริษัทหลักทรัพย์จัดการกองทุน พรินซิเพิล ก็มีบริการวางแผนการเงินด้วยกองทุนสำรองเลี้ยงชีพ พรินซิเพิล สมดุลตามอายุ ซึ่งจดทะเบียนแล้ว (Principal Target Date Retirement Fund) ไว้เป็นตัวเลือกการลงทุนที่สะดวก ง่าย เหมาะกับคนวัยทำงาน

เพราะมีผู้จัดการกองทุนเป็นคนจัดการพอร์ตการลงทุนให้สมาชิกในกองทุนเสร็จสรรพตามช่วงอายุ สมาชิกจะไม่ต้องมานั่งเฝ้าติดามสถานการณ์ตลาดและจัดพอร์ตการลงทุนด้วยตัวเอง รวมถึงนายจ้างก็จะเบาใจ ที่ได้ผู้เชี่ยวชาญจริงๆ มาช่วยจัดการภาระในส่วนนี้

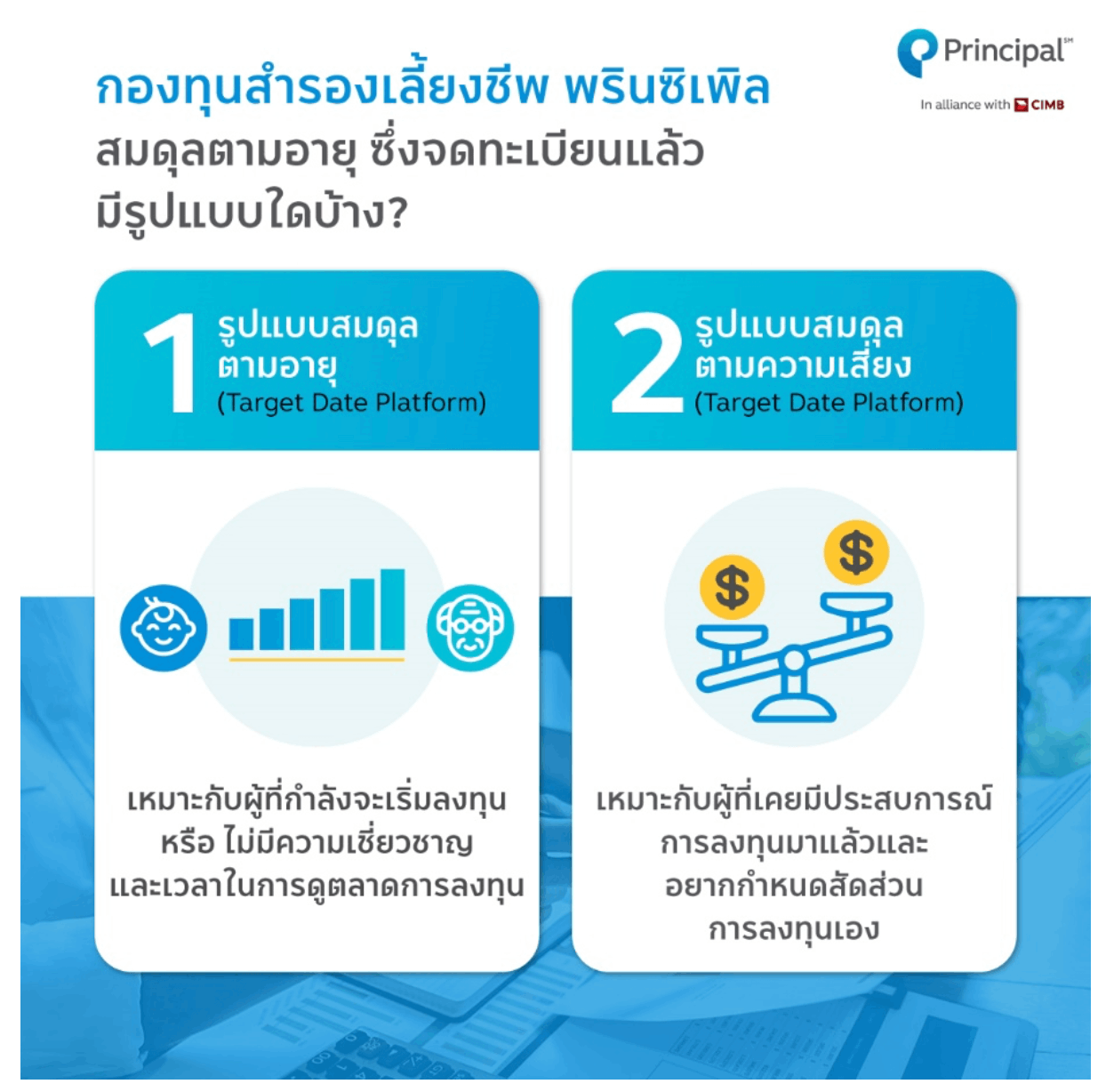

บลจ. พรินซิเพิล ขอแนะนำกองทุนสำรองเลี้ยงชีพที่ตอบโจทย์ความต้องการของสมาชิกที่มีแผนการลงทุนที่ครอบคลุมสำหรับคนที่มีประสบการณ์ และไม่มีประสบการณ์ทางด้านการลงทุนโดยจะแบ่งเป็น 2 รูปแบบ ประกอบด้วย

1. รูปแบบสมดุลตามอายุ (Target Date Platform)

เหมาะกับผู้ที่ไม่มีความเชี่ยวชาญเรื่องการลงทุนมากนัก หรือไม่มีเวลาติดตามข่าวสารด้านเศรษฐกิจ แผนสมดุลตามอายุนี้จะอำนวยความสะดวกในการปรับสัดส่วนเงินลงทุนในพอร์ต ให้สอดคล้องกับระดับความเสี่ยงที่เหมาะสมตามอายุของแต่ละคนนั่นเอง เช่น วัยเริ่มทำงาน มีระยะเวลาลงทุนยาวนาน จึงทำให้รับความเสี่ยงได้มากกว่าวัยใกล้เกษียณที่เหลือเวลาออมเงินน้อย และอยากรักษาความมั่นคงของเงินต้นให้มากขึ้น

2. รูปแบบสมดุลตามความเสี่ยง (Target Risk Platform)

เราสามารถเลือกนโยบายการลงทุนที่เหมาะสมกับระดับความเสี่ยงของตัวเอง ซึ่งความดีงามของแผนนี้ก็คือ ความยืดหยุ่นในการลงทุน โดย บลจ. พรินซิเพิล ช่วยสร้างแผนการลงทุนมาตรฐานมาแนะนำ ตั้งแต่แผนสำหรับสมาชิกที่รับความเสี่ยงได้ต่ำมาก (Conservative) ไปจนถึงระดับ Do-it-yourself (DIY) ที่ให้สมาชิกเลือกสินทรัพย์พร้อมกำหนดสัดส่วนการลงทุนได้ตามระดับความเสี่ยงที่ต้องการ โดยจะเลือกลงทุนตราสารทุนในสัดส่วนที่มากถึง 100% ก็ทำได้ แต่ขอย้ำอีกครั้งว่าแผนนี้ เหมาะกับคนที่มีความรู้ด้านการลงทุนพอสมควร และมีเวลาติดตามสภาวะตลาดอย่างสม่ำเสมอ

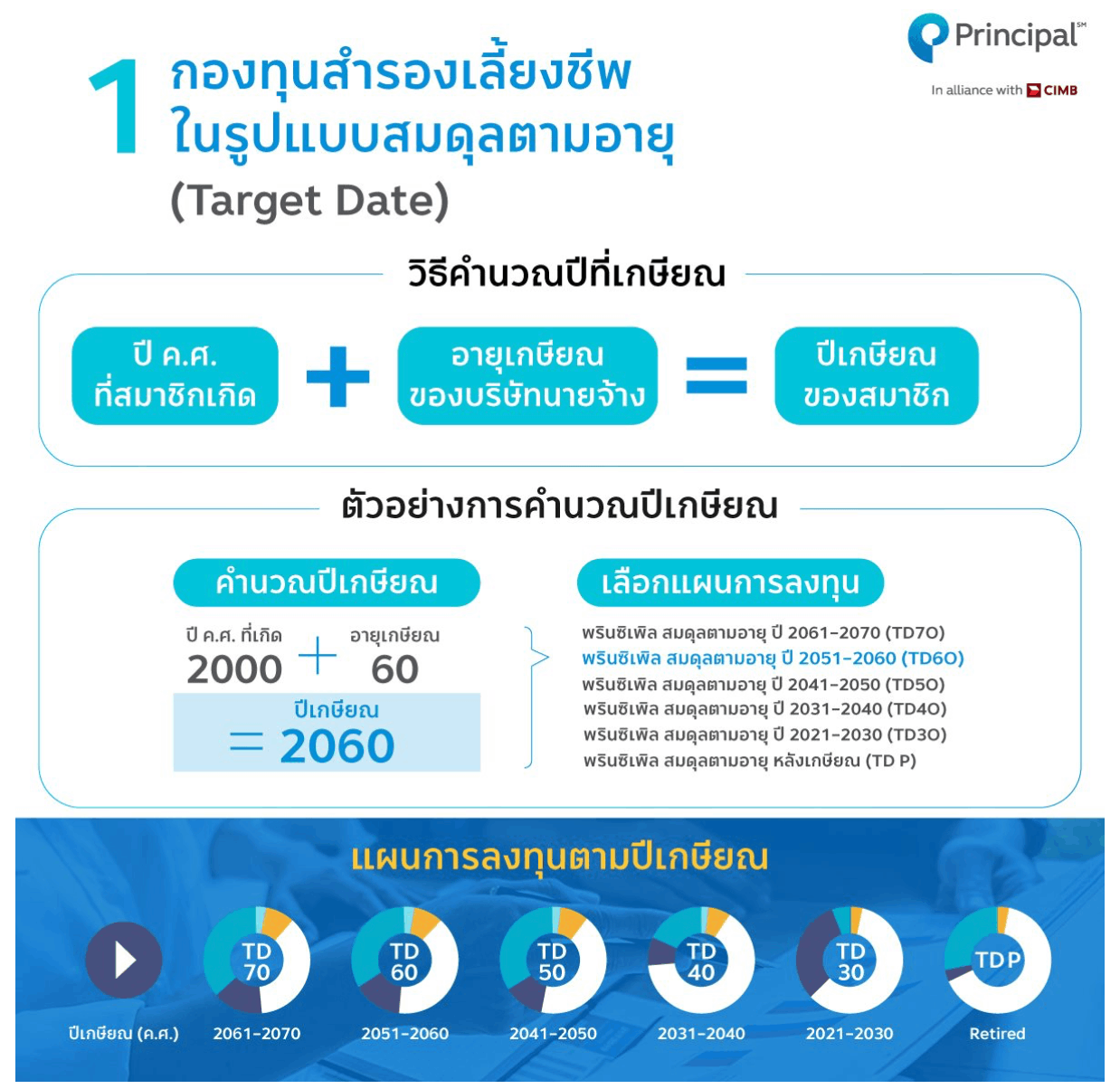

กองทุนสำรองเลี้ยงชีพ “พรินซิเพิล สมดุลตามอายุ” ซึ่งจดทะเบียนแล้ว ออกแบบมาเพื่อช่วยจัดพอร์ตการลงทุนให้เหมาะสมกับสมาชิกในทุกช่วงเวลาการลงทุน ซึ่งออกแบบมาสำหรับสมาชิกที่ไม่มีประสบการณ์ และเวลามาดูการลงทุนโดยมีผู้เชี่ยวชาญคอยดูแล และปรับแผนการลงทุนให้อัตโนมัติตามระดับความเสี่ยงที่เหมาะสมในแต่ละช่วงอายุ เพื่อให้พอร์ตของสมาชิกมีโอกาสเติบโตอย่างเหมาะสม

ทั้งนี้หากสมาชิกสนใจ กองทุนสำรองเลี้ยงชีพ “พรินซิเพิล สมดุลตามอายุ” สามารถเริ่มดำเนินการลงทุนด้วยวิธีง่าย ๆ

1. หาปีเกษียณของสมาชิกง่ายๆ เพียง

เอาปี ค.ศ. ผู้ลงทุนเกิด + อายุเกษียณของบริษัท

นายจ้าง = ปีเกษียณของนักลงทุน

2. เลือกแผนการลงทุนตามปีเกษียณของสมาชิกเพียงครั้งเดียว เงินลงทุนของสมาชิกจะถูกบริหารโดยผู้จัดการกองทุนมืออาชีพจนถึงวัยเกษียณ

ตัวอย่างเช่น สมาชิกเกิดปี 2000 และคาดการณ์อายุเกษียณที่ 60 ปี เพราะฉะนั้นแผนการลงทุนที่ต้องเลือกคือ TD60

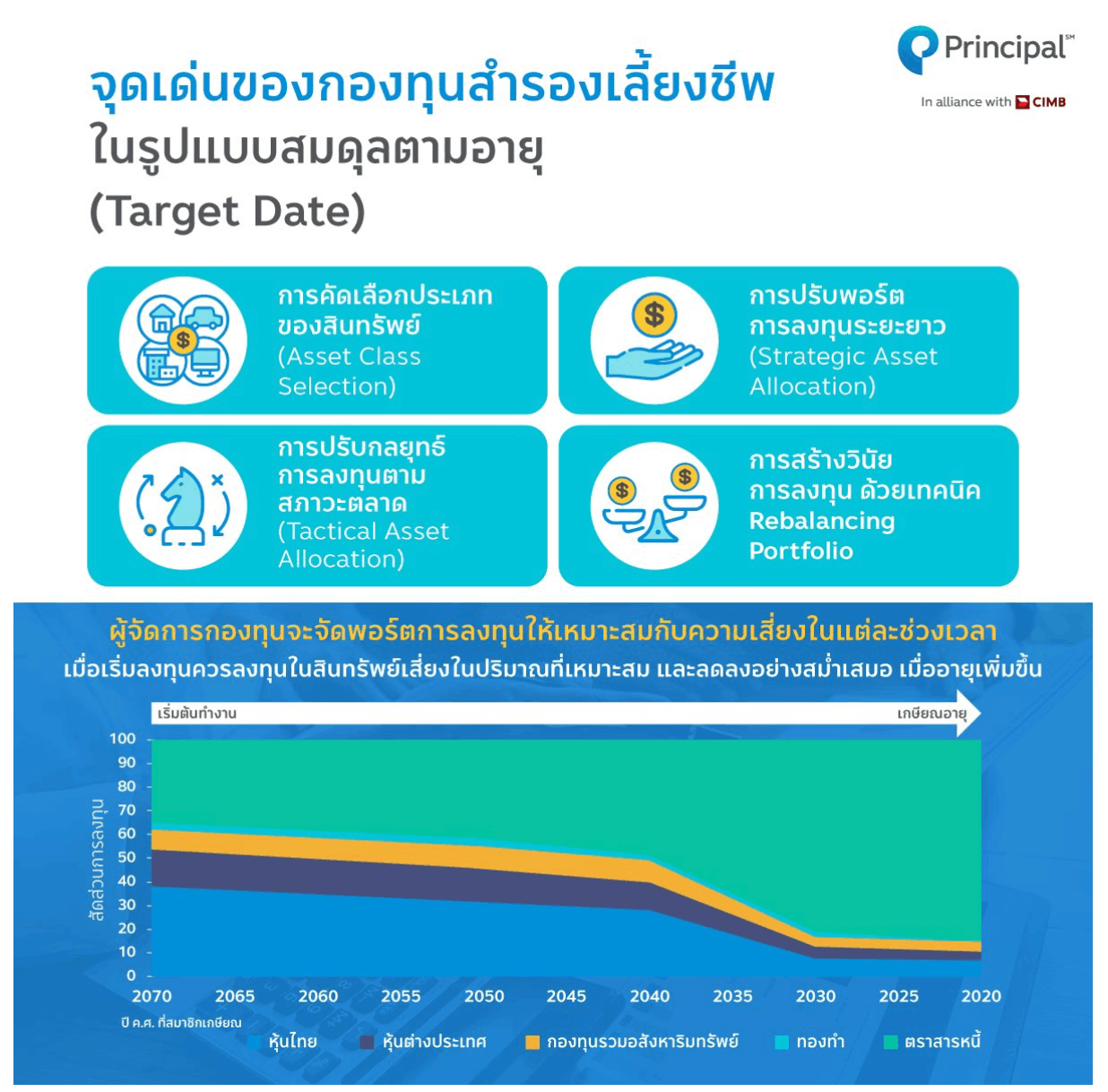

จุดเด่นของกองทุนสำรองเลี้ยงชีพ รูปแบบสมดุลตามอายุ (Target Date)

ผู้เชี่ยวชาญจะทำหน้าที่จัดการและดูแลนักลงทุนโดย

1. คัดเลือกประเภทของสินทรัพย์ (Asset Class Selection) ให้เหมาะสมกับคนไทย โดยเน้นลงทุนในสินทรัพย์ที่มีพื้นฐานดี และสร้างรายได้ที่สม่ำเสมอให้กับสมาชิกในระยะยาว

2. ปรับพอร์ตการลงทุนระยะยาว (Strategic Asset Allocation) และปรับลดความเสี่ยงของพอร์ตให้อัตโนมัติ ด้วยการสร้างกรอบการลงทุนปรับให้สมดุลตามอายุ ตาม Glide Path เพื่อสร้างโอกาสรับผลตอบแทนการลงทุนที่สูงในวัยเริ่มทำงาน และทยอยปรับลดความเสี่ยงเมื่อใกล้วัยเกษียณอายุ

3. ปรับกลยุทธ์การลงทุนตามสภาวะตลาด (Tactical Asset Allocation) โดยผู้จัดการกองทุนปรับเพิ่มหรือลดน้ำหนักการลงทุนในแต่ละกลุ่มหลักทรัพย์ภายในกรอบสัดส่วนการลงทุนที่กำหนด เพื่อสร้างโอกาสรับผลตอบแทนที่สูงขึ้น โดยการคาดการณ์ภาวะตลาดและผลตอบแทนการลงทุนในระยะสั้น (12-18 เดือน)

4. สร้างวินัยการลงทุนด้วยเทคนิค Rebalancing Portfolio โดยการปรับสัดส่วนการลงทุนให้สมาชิกอย่างสม่ำเสมอเพื่อไม่ให้สมาชิกมีความเสี่ยงมากกว่าที่ยอมรับได้

กล่าวคือ ตอนเริ่มต้นทำงาน จะแบ่งเงินลงทุนไปในสินทรัพย์ที่มีความเสี่ยงสูงมากกว่าเพื่อเพิ่มโอกาสได้ผลตอบแทนสูง และพอใกล้เกษียณอายุ จะแบ่งสัดส่วนมาสินทรัพย์ที่มีความเสี่ยงต่ำเพิ่มขึ้น เพื่อรักษาเงินต้น

แผนสมดุลความเสี่ยง Target Risk เลือกลงทุนตามระดับความเสี่ยง ที่สมาชิกรับได้ โดยเราสามารถกำหนดสัดส่วนการลงทุน Do-it-yourself (DIY) เลือกสินทรัพย์ และผสมสัดส่วนที่ผู้ลงทุนต้องการได้เอง

จากตาราง สมาชิกกองทุนสำรองเลี้ยงชีพสามารถกำหนดสัดส่วนการลงทุนในแผนการลงทุนต่างๆ ได้ด้วยตัวเองซึ่งเหมาะกับผู้ที่มีประสบการณ์ทางด้านการลงทุนที่อยากกำหนดสัดส่วนการลงทุนด้วยตัวเอง

หากสนใจข้อมูลกองทุนสำรองเลี้ยงชีพจากพรินซิเพิลเพิ่มเติม เข้าไปศึกษาได้ที่ https://www.principal.th/th/provident-fund

สนใจจัดตั้งกองทุนสำรองเลี้ยงชีพ สามารถกรอกข้อมูลเพื่อให้เจ้าหน้าที่ติดต่อกลับได้ที่ https://forms.gle/4zFsHYu77GBd47AJ8

ติดต่อได้ที่เว็บไซต์ https://www.principal.th/ หรือโทร 02-686-9500 กด 2